Gesamtlast weiterhin über OECD-Durchschnitt – Einkommenssteuern über die Jahre weniger

progressiv

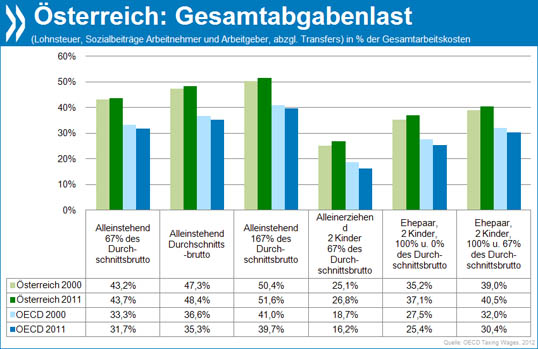

Paris/Berlin (oecd) - Die Steuer- und Abgabenlast für Arbeitnehmer ist in Österreich im

Jahr 2011 etwas stärker gestiegen als im Vorjahr. Von den Kosten, die ein unverheirateter Arbeitnehmer ohne

Kinder und mit durchschnittlichem Verdienst seinem Arbeitgeber verursacht, entfielen 48,4 Prozent auf Steuern und

Sozialabgaben. Wie aus der jüngsten Ausgabe der OECD-Studie Taxing Wages hervorgeht, gehört Österreich

damit weiterhin zu jenen Ländern, die Arbeitseinkommen deutlich stärker belasten als im OECD-Durchschnitt

üblich. Angeführt wird diese Gruppe von Belgien (55,5 Prozent) – aber auch in Deutschland, Ungarn, Frankreich

und Italien liegt der sogenannte Steuerkeil nahe 50 Prozent. Auf der anderen Seite stehen Israel, Neuseeland, Mexiko

und Chile mit einer kombinierten Steuer-/Abgabenlast von weniger als 20 Prozent.

Insgesamt haben sich Steuern- und Abgaben im vergangenen Jahr in 26 von 34 OECD-Ländern erhöht – meistens

um weniger als einen Prozentpunkt. In Österreich lagen die Steigerungen zwischen 0,2 (kinderloser Single mit

Durchschnittsgehalt) und 0,9 Prozentpunkten (alleinerziehendes Elternteil mit unterdurchschnittlichem Lohn). Wie

in der Mehrzahl der Länder ist der Anstieg auf höhere Einkommenssteuern zurückzuführen, die

Sozialabgaben blieben gleich.

Verglichen mit dem Jahr 2000 hat sich das Steuer- und Abgabenniveau in Österreich über alle untersuchten

Haushaltstypen hinweg teils deutlich erhöht. Eine so eindeutige Tendenz nach oben gab es in den vergangenen

elf Jahren sonst nur in Griechenland, Korea, Mexiko und Spanien. Betrachtet man nur die Einkommenssteuer, so geht

der mittelfristige Trend in den meisten OECD-Ländern in Richtung einer höheren Progression, also einer

stärkeren Abhängigkeit des Steuersatzes vom Gehalt. Österreich gehört allerdings zu den Ländern,

in denen die Progression der Einkommenssteuern über die vergangenen elf Jahre hinweg eher zurückgegangen

ist.

In einem Sonderkapitel beleuchtet „Taxing Wages 2011“ die Veränderungen der Regel-, Höchst- und Eingangssteuersätze

innerhalb der OECD seit 1981 sowie die Anzahl der Tarifzonen in den einzelnen Ländern. In den vergangenen

30 Jahren sanken in der Mehrzahl der OECD-Länder sowohl Höchststeuersätze als auch der nominelle

Steuersatz für Durchschnittseinkommen und die Anzahl der Tarifzonen. In Österreich bewegte sich der Höchststeuersatz

nur in den 80er Jahren nach unten und blieb danach stabil. Der nominelle Steuersatz für Durchschnittsverdiener

stieg zwischen 2000 und 2010 sogar. Eine weitere Besonderheit für Österreich ist der mit 36,5 Prozent

zweithöchste Eingangssteuersatz innerhalb der OECD (nur Island liegt mit 37,2 Prozent darüber). Zeitgleich

mit diesem Satz wurde allerdings die Schwelle, ab der er zu zahlen ist, von 12 Prozent des Durchschnittslohns auf

28 Prozent angehoben. Dadurch ist die steuerliche Belastung von Geringverdienern in Teilen abgepuffert.

Hintergrund

Die Steuer- und Sozialabgabenlast auf das Bruttoeinkommen berechnet sich aus der Einkommenssteuer plus

Sozialversicherungsbeiträgen von Arbeitnehmern und Arbeitgebern abzüglich Bartransfers (z.B. Kindergeld).

Auch lohnbezogene Steuerzahlungen werden berücksichtigt. Pauschale Steuerabzüge für Werbungskosten

oder Sozialversicherungsbeiträge fließen ebenfalls in die Berechnung ein.

In der Berechnung nicht enthalten sind positive oder negative Einkünfte aus anderen Einkunftsarten (Kapital,

selbständige Arbeit, Vermietung und Verpachtung etc.), Steuerabschläge, die an bestimmte Voraussetzungen

gebunden sind (z.B. für Berufspendler oder Kinderbetreuung) und Transfers, die ausschließlich für

Bezieher geringer Einkommen gezahlt werden (z.B. Wohngeld). Für detaillierte Angaben zu Österreich siehe

S. 205ff Taxing Wages.

Als Durchschnittslohn wird der durchschnittliche Jahresbruttoverdienst eines Vollzeitarbeitnehmers in der Privatwirtschaft

herangezogen. In Österreich lag dieser 2011 bei 39.263 Euro (2010: 38.504 Euro). Ausgedrückt in US-Dollar

zu Kaufkraftparitäten (US-Dollar PPP) entspricht das 46.211 US-Dollar PPP. Im OECD-Schnitt lag das durchschnittliche

Jahresbrutto 2011 bei 36.696 US-Dollar PPP (ungewichtetes Mittel). |